SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивидендная доходность акций МСРК Центра может составить 7,1% - Финам

- 20 марта 2019, 13:13

- |

Отчетность МСФО «МРСК Центра» за 2018 раскрыла рост прибыли акционеров на 6,6% до 2,9 млрд руб. в основном за счет снижения платежа по налогу на прибыль, который сократился почти в 2.5х раза в сравнении с предыдущим годом, когда эффективная ставка налога составила почти 50%.

EBITDA составила 17,3 млрд руб. (-7 % г/г), маржа EBITDA снизилась до 18,4% с 20,4% годом ранее. Операционная рентабельность снизилась в основном на фоне сокращения производственных показателей после отмены договоров «последней мили», частично это было компенсировано сокращением финансовых расходов после рефинансирования кредитного портфеля, а также меньшими обесценениями по основным средствами – 97 млн руб против 939 млн руб. годом ранее.

ГК «ФИНАМ»

EBITDA составила 17,3 млрд руб. (-7 % г/г), маржа EBITDA снизилась до 18,4% с 20,4% годом ранее. Операционная рентабельность снизилась в основном на фоне сокращения производственных показателей после отмены договоров «последней мили», частично это было компенсировано сокращением финансовых расходов после рефинансирования кредитного портфеля, а также меньшими обесценениями по основным средствами – 97 млн руб против 939 млн руб. годом ранее.

Результаты по прибыли слабее ожиданий. По дивидендным выплатам, вероятно, не увидим роста в этом году, и платеж будет на сопоставимом с DPS2017 уровне, ~ 0,0208 руб. на акцию по предварительным оценкам, но доходность DY 7.1% близка к целевой DY MRKC 7.6%.Малых Наталия

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Новости рынков |Электроэнергетики в 2019 году могут стать интересной идеей - Финам

- 21 декабря 2018, 17:38

- |

Инвестиционные прогнозы:

ГК «ФИНАМ»

Среди компаний, ориентированных на внутренний рынок, интересны дивидендные бумаги «электроэнергетиков».Малых Наталия

В 2019 году стоит присмотреться к бумагам «Энел Россия» и «Юнипро»

В сетевых компаниях выбор выше, в лидерах доходности будут бумаги «ФСК ЕЭС», «МРСК Центра и Приволжья», «МРСК Волги», «МРСК Центра» и «префы» «Ленэнерго».

ГК «ФИНАМ»

Новости рынков |У акций МРСК Центра есть предпосылки к смене тренда - Финам

- 10 декабря 2018, 15:58

- |

«МРСК Центра» – сетевая компания, охватывающая 11 областей общей площадью 450 тыс. кв. км. Протяженность линий электропередач превышает 375 тыс. км и является максимальной среди МРСК. В 2017 году компания получила функции исполнительного органа МРСК Центра и Приволжья. Основной бизнес – передача электроэнергии, которая формирует 96-97% всей выручки.

ГК «ФИНАМ»

Мы сохраняем по акциям МСРК Центра рекомендацию «покупать» и целевую цену 0,40 руб. Потенциал роста в перспективе 12 мес — 38%.Малых Наталия

Прибыль акционеров за 9 мес. снизилась на 18%, до 2 млрд.руб. на фоне отмены договоров «последней мили» и роста операционных затрат. Вместе с тем, по итогам года мы ожидаем увидеть рост прибыли на 33% — до 3,95 млрд. руб. благодаря повышению тарифов, экономии на процентных расходах после рефинансирования кредитов и снижения налога на прибыль. В 2019-2020 годах ожидаем дальнейшего восстановления прибыли до 4,9 и 5,5 млрд. руб.

Прогноз по дивидендам предполагает серию выплат с высокой доходностью — DPS 2018П 0,028 руб. с DY 9,7% и DPS 2019П 0,035 руб. с DY 12,1%.

ГК «ФИНАМ»

Новости рынков |Акции МРСК Центра сохраняют потенциал роста - Финам

- 22 ноября 2018, 20:00

- |

«МРСК Центра» отчиталась о сокращении убытка в 3К18 в 2х раза до 124 млн руб. с 246 млн руб. годом ранее. Всего за 9 мес. компания заработала 2 млрд чистой прибыли (-17,9%).

На результат по прибыли в этом году повлияло снижение отпуска э/э на фоне отмены договоров «последней мили» с 1 июля 2017 года, а также увеличение операционных затрат в этом году быстрее выручки и инфляции – как подконтрольных, так и неподконтрольных, но это наблюдается практически по всей отрасли. Вместе с тем отмечаем положительные сдвиги по расходам на электроэнергию на компенсацию потерь в 3-м квартале, на которые приходится 14-15% выручки. Расходы на потери снизились на 0,4% относительно прошлого года, что возможно отчасти связано с мероприятиями по обновлению сетей в рамках учений Россетей в Тверском филиале. Денежный поток остается положительным 3,6 млрд руб.

ГК «ФИНАМ»

На результат по прибыли в этом году повлияло снижение отпуска э/э на фоне отмены договоров «последней мили» с 1 июля 2017 года, а также увеличение операционных затрат в этом году быстрее выручки и инфляции – как подконтрольных, так и неподконтрольных, но это наблюдается практически по всей отрасли. Вместе с тем отмечаем положительные сдвиги по расходам на электроэнергию на компенсацию потерь в 3-м квартале, на которые приходится 14-15% выручки. Расходы на потери снизились на 0,4% относительно прошлого года, что возможно отчасти связано с мероприятиями по обновлению сетей в рамках учений Россетей в Тверском филиале. Денежный поток остается положительным 3,6 млрд руб.

Отчетность в целом в рамках ожиданий. По итогам года мы ожидаем роста прибыли по МСФО на 31% до 3,9 млрд руб. за счет повышения сопоставимого отпуска э/э, тарифов и снижения налога на прибыль. За последний год акции снизились на 50% и сейчас торгуются по нетребовательным мультипликаторам, дивиденд по итогам года может составить 0,028 руб на акцию с доходностью около 10% к текущим котировкам, и мы считаем текущие уровни интересными для среднесрочных инвестиций с потенциалом ~39%.Малых Наталия

ГК «ФИНАМ»

Новости рынков |Ожидаемые дивиденды МРСК Центра транслируют высокую доходность - Финам

- 02 октября 2018, 16:29

- |

«МРСК Центра» отчиталась о снижении прибыли в 1-м полугодии на 21% — до 2,2 млрд. руб. в основном за счет отмены «последней мили» с июля 2017 года.

ГК «ФИНАМ»

Вместе с тем, по итогам года мы ожидаем увидеть рост прибыли на 31% до 3,9 млрд. руб. и дальнейшее восстановление в 2019-2020 до 4,7 млрд. руб. Прогноз по дивидендам предполагает серию выплат с высокой доходностью в среднем 10,6% по DPS 2018-2019E.Малых Наталия

После падения котировок на 50% за год мы считаем текущие уровни привлекательными для долгосрочных инвестиций. Мы повышаем целевую цену с 0,35 до 0,40 руб. и рекомендацию с «держать» до «покупать», исходя из потенциала роста на 37% в перспективе 12 мес.

ГК «ФИНАМ»

Новости рынков |Возможная выплата промежуточных дивидендов может стать положительным катализатором для МРСК - АТОН

- 03 сентября 2018, 12:16

- |

МРСК Центра и МРСК Центра и Приволжья результаты за 1П18 по МСФО и итоги телеконференции

МРСК Центра: результаты за 1П18. Выручка выросла до 46.8 млрд руб. (+3% г/г) в основном за счет роста выручки от передачи электроэнергии (+3% г/г) на фоне повышения тарифов и объемов услуг по передаче. Операционные расходы составили 42.5 млрд руб. (+7% г/г) за счет повышения расходов на покупку электроэнергии для компенсации потерь (+21% г/г). В результате нескорректированная EBITDA упала на 8% г/г до 9.7 млрд руб., по нашим оценкам. Чистая прибыль снизилась до 2.2 млрд руб. (-20% г/г).

МРСК Центра и Приволжья: результаты за 1П18. Выручка выросла до 47.8 млрд руб. (+14% г/г), также отражая рост выручки от передачи электроэнергии (+5.4% г/г). Операционные расходы выросли на 16% г/г до 39.0 млрд руб., но чистые прочие операционные расходы выросли в два раза г/г и составили 1.1 млрд руб., таким образом поддержав нескорректированный показатель EBITDA: он вырос на 9% г/г, достигнув 13.3 млрд руб. За счет этого чистая прибыль увеличилась на 11% г/г (7.0 млрд руб.).

Телеконференция. Компании намерены продемонстрировать улучшение ключевых финансовых метрик в годовом сопоставлении в 2018, чистая прибыль по РСБУ должна составить 2.8 млрд руб. у МРСК Центра (+40% г/г против слабого 2П17) и 12.1 млрд руб. у МРСК Центра и Приволжья (+9% г/г). Промежуточные дивиденды могут быть рассмотрены, при условии, что будет получено согласие акционеров.

( Читать дальше )

МРСК Центра: результаты за 1П18. Выручка выросла до 46.8 млрд руб. (+3% г/г) в основном за счет роста выручки от передачи электроэнергии (+3% г/г) на фоне повышения тарифов и объемов услуг по передаче. Операционные расходы составили 42.5 млрд руб. (+7% г/г) за счет повышения расходов на покупку электроэнергии для компенсации потерь (+21% г/г). В результате нескорректированная EBITDA упала на 8% г/г до 9.7 млрд руб., по нашим оценкам. Чистая прибыль снизилась до 2.2 млрд руб. (-20% г/г).

МРСК Центра и Приволжья: результаты за 1П18. Выручка выросла до 47.8 млрд руб. (+14% г/г), также отражая рост выручки от передачи электроэнергии (+5.4% г/г). Операционные расходы выросли на 16% г/г до 39.0 млрд руб., но чистые прочие операционные расходы выросли в два раза г/г и составили 1.1 млрд руб., таким образом поддержав нескорректированный показатель EBITDA: он вырос на 9% г/г, достигнув 13.3 млрд руб. За счет этого чистая прибыль увеличилась на 11% г/г (7.0 млрд руб.).

Телеконференция. Компании намерены продемонстрировать улучшение ключевых финансовых метрик в годовом сопоставлении в 2018, чистая прибыль по РСБУ должна составить 2.8 млрд руб. у МРСК Центра (+40% г/г против слабого 2П17) и 12.1 млрд руб. у МРСК Центра и Приволжья (+9% г/г). Промежуточные дивиденды могут быть рассмотрены, при условии, что будет получено согласие акционеров.

( Читать дальше )

Новости рынков |Результаты МРСК Центра немного слабее ожиданий - Финам

- 24 августа 2018, 15:52

- |

«МРСК Центра» отчиталась о снижении прибыли акционеров в 1П 2018 на 21% на фоне уменьшения полезного отпуска электроэнергии, а также роста некоторых крупных статей операционных расходов. Ухудшение производственных показателей связано в основном с отменой «последней мили» летом прошлого года и сокращением потребления несколькими клиентами, и было ожидаемо. В 1-м полугодии полезный отпуск снизился на 16,3%, по итогам года сокращение, по нашим оценкам, составит ~8%.

Выручка повысилась на 3,4%. EBITDA сократилась на 9%, а маржа уменьшилась до 20,9%; с 23,7% годом ранее. Рост операционных расходов составил 7,1%. В разрезе OPEX заметно увеличились расходы на амортизацию, электроэнергию на компенсацию потерь, услуги по передаче электроэнергии. Частично это было компенсировано сокращением финансовых расходов на 20% на фоне погашения части кредитов. Чистый долг снизился на 4% до 38,5 млрд руб. или 2,16х EBITDA.

ГК «ФИНАМ»

Выручка повысилась на 3,4%. EBITDA сократилась на 9%, а маржа уменьшилась до 20,9%; с 23,7% годом ранее. Рост операционных расходов составил 7,1%. В разрезе OPEX заметно увеличились расходы на амортизацию, электроэнергию на компенсацию потерь, услуги по передаче электроэнергии. Частично это было компенсировано сокращением финансовых расходов на 20% на фоне погашения части кредитов. Чистый долг снизился на 4% до 38,5 млрд руб. или 2,16х EBITDA.

Результаты по операционной прибыли вышли несколько слабее ожиданий, но не драматично, и мы полагаем, что отчетность будет иметь ограниченное влияние на котировки. Ставим рекомендацию по MRKC на пересмотр.Малых Наталия

ГК «ФИНАМ»

Новости рынков |Ожидаем умеренного прогресса по дивидендам МРСК Центра

- 18 июля 2018, 11:48

- |

МРСК Центра – сетевая компания, охватывающая 11 областей общей площадью 450 тыс. кв. км. Протяженность линий электропередач превышает 375 тыс. км. и является максимальной среди МРСК. В 2017 году компания получила функции исполнительного органа МРСК Центра и Приволжья. Основной бизнес – передача электроэнергии, которая формирует 96-97% всей выручки.

ГК «ФИНАМ»

Мы начинаем покрытие акций МРСК Центра и рекомендуем инвесторам «держать» бумаги MRKC с расчетом на умеренный прогресс по дивидендам и их довольно хорошую ожидаемую доходность, в среднем ~7,9% в следующие два года. Целевая цена на 12 месяцев 0,354 руб. предполагает потенциал роста 5%.Малых Наталия

Несмотря на снижение прибыли в 1К 2018, по итогам года мы ожидаем увеличение EBITDA на 3% за счет повышения тарифов и сопоставимого полезного отпуска электроэнергии. Прибыль по прогнозам вырастет на 31% также благодаря снижению эффективной ставки налога.

С этого года компания планирует наращивать капвложения. Это окажет давление на денежный поток и будет держать долговую нагрузку на высоком уровне. По нашим оценкам, чистый долг/EBITDA останется в районе 2,0х в 2018-2019.

Вместе с тем, правительство ориентирует госкомпании на повышение выплат, и, по нашим оценкам, МРСК Центра может умеренно повышать дивидендные выплаты на фоне роста прибыли. Прогнозные дивиденды на 2018 и 2019 — 0,025 руб. (DY 7,4%) и 0,028 руб. (DY 8,4%)

ГК «ФИНАМ»

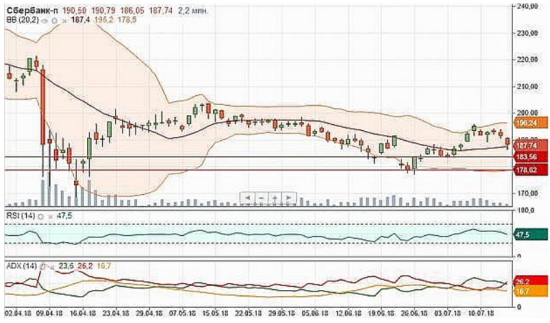

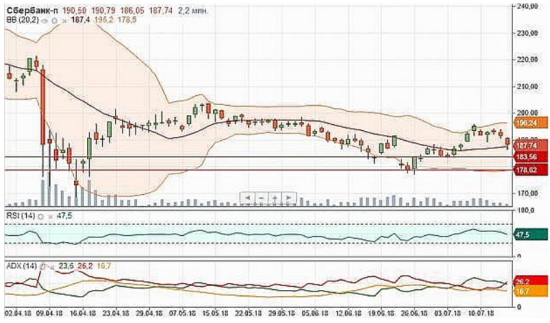

Новости рынков |Закрепление "префов" Сбербанка ниже 187 рублей послужит негативным сигналом

- 17 июля 2018, 15:22

- |

К середине торгового дня вторника российские фондовые индексы пребывали в минусе. Инвесторы фиксировали прибыль после встречи Путина и Трампа. Индекс МосБиржи к 13.10 мск снизился на 1,36% до 2302,37 пункта, а индекс РТС упал на 1,73%, до 1160,22 пункта.

Рубль к середине дня ослаб к доллару и евро, корректируясь после восходящей динамики накануне. Доллар стремился к 62,5 руб, а евро поднялся выше 73 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции МРСК “Центра” (+2,34%) и бумаги Polymetal (+0,93%). В лидерах падения были привилегированные акции “Мечела” (-12,89%) и котировки ФСК ЕЭС (-7,17%). Привилегированные акции “Сбербанка” подешевели на 1,5%. Причиной сильного падения привилегированных акций “Мечела” и котировок ФСК ЕЭС стала дивидендная отсечка.

ИК «Велес Брокер»

Рубль к середине дня ослаб к доллару и евро, корректируясь после восходящей динамики накануне. Доллар стремился к 62,5 руб, а евро поднялся выше 73 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции МРСК “Центра” (+2,34%) и бумаги Polymetal (+0,93%). В лидерах падения были привилегированные акции “Мечела” (-12,89%) и котировки ФСК ЕЭС (-7,17%). Привилегированные акции “Сбербанка” подешевели на 1,5%. Причиной сильного падения привилегированных акций “Мечела” и котировок ФСК ЕЭС стала дивидендная отсечка.

Привилегированные акции “Сбербанка” опустились ниже 190 руб и во вторник проверяют на прочность среднюю полосу Боллинжера дневного графика (район 187 руб). Закрепление ниже послужит негативным для краткосрочных “быков” сигналом, открывая потенциал падения в район 178,5 руб. Первой поддержкой в этом случае станет уровень 183,5 руб. При позитивном сценарии и отскоке наверх от 187 руб акции могут возобновить повышение в район 200 руб.Кожухова Елена

ИК «Велес Брокер»

Новости рынков |Большая часть МРСК должна объявить рекомендации по дивидендам в мае

- 26 апреля 2018, 11:26

- |

Дивиденды МРСК в рамках ожиданий; МРСК Центра: доходность 6.0%, Кубаньэнерго: доходность: 1.7%

МРСК Россетей, наконец, начали дивидендный сезон: первой о выплате дивидендам своим акционерам объявила Кубаньэнерго (23 апреля), а затем МРСК Центра (25 апреля). Кубаньэнерго должна выплатить 1.059 руб. на акцию, что предполагает невпечатляющую доходность 1.7%, а вот МРСК Центра предлагает намного более привлекательные дивиденды 0.021 руб. на акцию и доходность 6.0%. Даты отсечки намечены на 4 и 9 июня соответственно.

МРСК Россетей, наконец, начали дивидендный сезон: первой о выплате дивидендам своим акционерам объявила Кубаньэнерго (23 апреля), а затем МРСК Центра (25 апреля). Кубаньэнерго должна выплатить 1.059 руб. на акцию, что предполагает невпечатляющую доходность 1.7%, а вот МРСК Центра предлагает намного более привлекательные дивиденды 0.021 руб. на акцию и доходность 6.0%. Даты отсечки намечены на 4 и 9 июня соответственно.

Мы считаем объявленные дивиденды в целом НЕЙТРАЛЬНЫМИ для обеих компаний, поскольку они лишь немного превысили наши прогнозы (MRKC — 0.020 руб. на акцию, доходность 5.7%, KUBE — 0.929 руб. на акцию, доходность 1.5%). Мы считаем, что объявленные дивиденды демонстрируют приверженность МРСК недавно объявленной новой политике, что в целом является позитивным признаком. Акции MRKC вчера упали на 3.5%, и мы считаем реакцию рынка на дивиденды необоснованной, поскольку в случае с MRKC новая дивидендная политика максимизировала выплату, и она существенно превысила 25% от нескорректированной чистой прибыли по РСБУ/МСФО (в соответствии со старой политикой). Большая часть остальных МРСК должна объявить рекомендации по дивидендам в мае, и нашими фаворитами являются привилегированные акции Ленэнерго (13.5 руб. на акцию, доходность 12.4%), МРСК Центра и Приволжья (0.040 руб. на акцию, доходность 11.7%), МРСК Волги (0.012 руб. на акцию, доходность 10.2%) и обыкновенные акции Ленэнерго (0.55 руб. на акцию, доходность 9.4%).АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс